Neste artigo que a Marmo Contábil preparou para você, vamos mostrar mais sobre alguns detalhes dos impostos de uma empresa de engenharia.

Quais os regimes tributários para empresas de engenharia?

A escolha do regime tributário para empresas de engenharia depende de alguns fatores como atividade que exerce, seu porte, quadro societário e localização.

Vamos discorrer um pouco sobre os regimes tributários existentes: MEI, Simples Nacional, Lucro Presumido e até Lucro Real.

MICROEMPREENDEDOR INDIVIDUAL – MEI

As atividades de profissões regulamentadas, como é o caso das engenharias, não são permitidas ao MEI.

SIMPLES NACIONAL

Podem optar pelo Simples Nacional as micro e pequenas empresas de engenharia que faturam até R$ 4,8 milhões por ano.

Com certeza, o Simples Nacional oferece várias vantagens, como: simplificação e redução da quantidade de obrigações acessórias, o recolhimento de vários tributos numa única guia de recolhimento e a uma carga tributária menor na maioria das empresas deste porte.

Apesar do nome, a apuração dos tributos do Simples Nacional não tem nada de simples.

Com as inúmeras alterações, a lei que já nasceu difícil de entender e aplicar, foi se tornando mais e mais complexa, em muitos casos mais do que no Lucro Presumido ou Lucro Real.

Este regime geralmente é vantajoso para as empresas de engenharia que possuem despesas mais elevadas com salários e conseguem atingir o Fator R.

O que é o Fator R?

Fator r é o percentual que o somatório das despesas dos últimos 12 meses com (Salários, FGTS, Pro Labore e a parcela da Contribuição Previdenciária Patronal embutida no DAS mensal) representa em relação ao faturamento bruto da empresa dos últimos 12 meses.

Se o Fator r de um resultado maior que 28%, as empresas que se enquadram ao anexo V podem apurar e recolher o seu imposto do Simples Nacional pelo Anexo III, que tem alíquotas bem menores.

Desde 2018, quando a legislação criou sublimites de faturamento inferiores a R$ 4,8 milhões para fins de recolhimento do ISS e do ICMS, quase sempre é desvantajoso permanecer no Simples Nacional quando a empresa excede estes sublimites.

A tributação no Simples Nacional é progressiva, conforme faixas de faturamento, e dividida em 5 anexos, conforme as atividades desenvolvidas pela empresa.

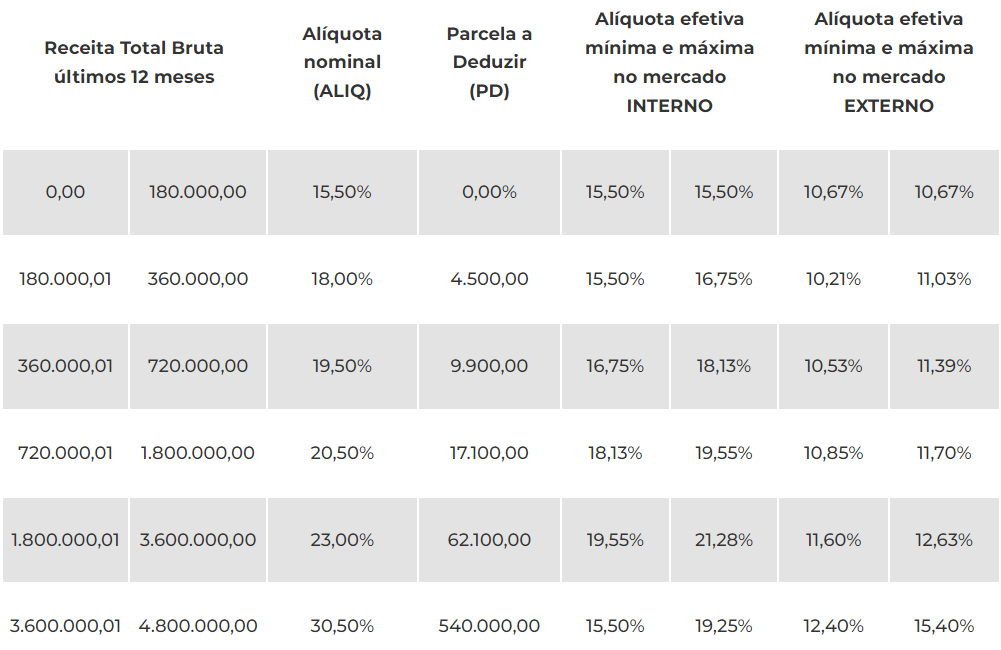

Para que você não precise fazer o cálculo da carga efetiva com a fórmula (RTB12 x ALÍQ – PD) / RTB12, demonstramos nas tabelas abaixo quais são as alíquotas efetivas em cada faixa de faturamento nos anexos III e V, que podem ser aplicados às empresas de engenharia:

ANEXO III

Para empresas que exercem atividades de serviços comuns, que não requerem e nem se assemelham a profissões regulamentadas ou se forem estas, que tenham “Fator r” superior a 28%.

ANEXO V

Para empresas que exercem atividades que requerem profissionais regulamentados ou assemelhados e que não atingem o “Fator r” mínimo de 28%.

LUCRO PRESUMIDO

É um erro pensar que o Simples Nacional será sempre vantajoso para empresas ME e EPP que faturam até R$ 4,8 milhões. Quando a empresa tem poucas despesas com Folha de Pagamento pode ser interessante migrar para o Lucro Presumido.

As empresas que tiverem um faturamento superior ao de R$ 4,8 milhões anuais são obrigadas a mudar para o regime de tributação do Lucro Presumido ou até para o Lucro Real, caso o segundo seja vantajoso.

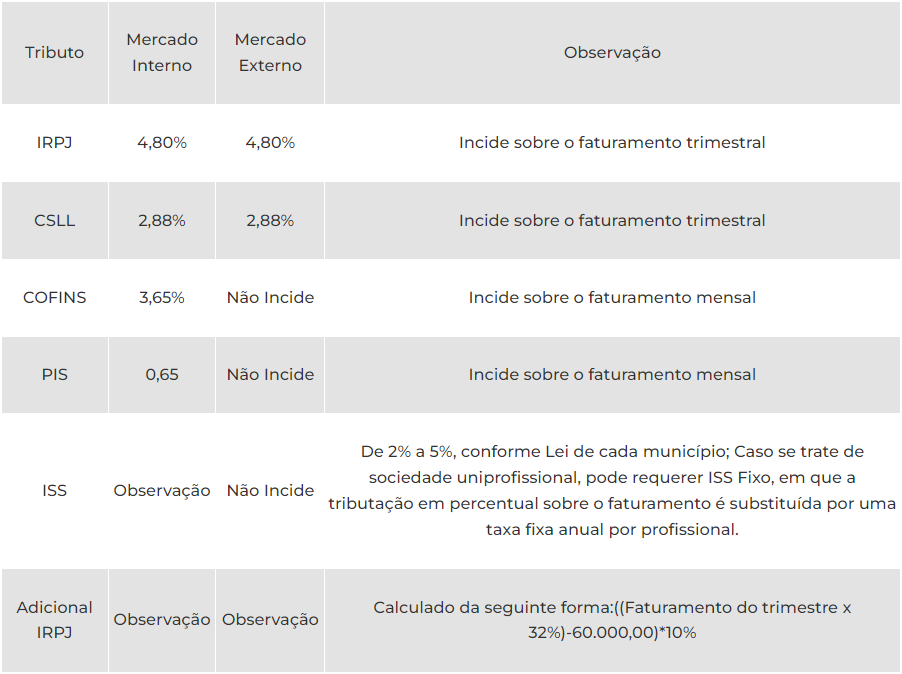

Neste artigo, não vamos falar sobre percentuais de presunção de lucro e alíquotas. De forma mais simples demonstramos a carga tributária efetiva, para que você visualize rapidamente quanto do seu faturamento fica comprometido com impostos.

LUCRO REAL

As empresas de Engenharia de qualquer porte podem adotar o Lucro Real, se um estudo tributário comparativo demonstrar que é mais vantajoso.

Porém, o Lucro Real é obrigatório para todas as empresas, de engenharia ou não, que tenham faturado no ano anterior mais de R$ 78 milhões.

Os tributos mais comuns no Lucro Real são:

- IRPJ: 15% do lucro contábil, após as devidas adições e exclusões;

- ADICIONAL DE IRPJ: 10% sobre o lucro apurado que exceder R$ 60.000,00;

- CSLL: 9% do lucro tributário apurado;

- PIS e COFINS: Como regra geral, as empresas optantes pelo Lucro Real devem adotar o regime não cumulativo, de 1,65% e 7,6% sobre a receita bruta mensal, com dedução dos créditos de 1,65% e 7,6% sobre os custos e despesas que a lei admite.

- ICMS: variável de acordo com legislação estadual, caso também exerça atividade comercial ou industrial;

- ISS: 2% a 5%, de acordo com o município ou caso se trate de sociedade uniprofissional, pode ser requerido o regime especial do ISS Fixo, onde a tributação em percentual sobre o faturamento é substituída por uma taxa fixa anual por profissional.

As empresas de engenharia têm várias opções de tributação.

Quando o assunto é pagar menos impostos, nem sempre o regime mais fácil é o melhor.

Se você quer saber qual o melhor regime tributário, é importante ter uma contabilidade especializada que poderá preparar um estudo tributário comparativo personalizado.

Marmo Contábil e sua empresa de engenharia

Diante deste cenário, a boa notícia é que você e a sua empresa podem contar com o suporte e assessoria do time de especialistas da Marmo Contábil.

A Marmo Contábil é uma empresa de Contabilidade na região metropolitana de Curitiba, mas que atende em diversas outras regiões e que preza pela excelência dos serviços prestados e possui serviços únicos para as necessidades de cada cliente.

Contamos com profissionais especialistas na área, com atendimento personalizado e humanizado, além de soluções aplicadas especialmente para lidar com as burocracias da sua empresa, inclusive as fiscais e contábeis.

Deseja saber mais sobre todos os nossos serviços e como podemos te ajudar?