Toda empresa, independente da área de atuação, precisa saber quais impostos deve pagar e quanto eles representam sobre o seu faturamento.

Este conhecimento permite ao empresário:

- Pagar os valores corretos de impostos e evitar problemas com o fisco;

- Não onerar seu negócio com pagamento de impostos maiores que os devidos;

- Precificar adequadamente seus produtos ou serviços;

- Planejar meios legais de recolher o menor volume possível de impostos.

É isso que a Marmo Contábil vai mostrar nesse artigo!

Quais os regimes tributários de empresas de tecnologia?

A escolha do regime tributário pelas empresas de tecnologia depende das atividades que exerce, do seu porte, do quadro societário e até da sua localização.

Vamos discorrer um pouco sobre os regimes tributários disponíveis para o ramo de tecnologia: MEI, Simples Nacional, Lucro Presumido e até Lucro Real.

Microempreendedor Individual – MEI

As atividades relacionadas a tecnologia que são permitidas ao MEI se situam mais no âmbito do comércio, manutenção de hardware e treinamento.

O limite de faturamento anual em 2022 ainda é de R$ 81.000,00.

MEIs que iniciaram suas atividades no decorrer do ano, o limite acima é dividido por 12 e multiplicado pela quantidade de meses de sua existência durante o ano.

Ex.: MEI constituído em 12/04/2002.

R$ 81.000,00 : 12 x 8 = R$ 54.000,00 é o limite do ano em que o MEI foi aberto.

Caso o faturamento do MEI extrapole em até 20% o limite anual, deverá até 31/jan do próximo ano comunicar sua exclusão do regime, transformar sua empresa em um novo tipo jurídico, mediante registro na Junta Comercial e passar a apurar e recolher seus tributos como ME ou EPP no Simples Nacional ou outro regime que escolher.

Todavia, se o faturamento do MEI extrapolar em mais de 20% o limite anual, ficará excluído do MEI retroativamente à data da abertura se ocorreu no mesmo ano, ou a janeiro do ano em curso, devendo recolher todos os tributos como ME do Simples Nacional, entregar as obrigações acessórias retroativas e efetuar a escrituração contábil regular.

Em 2022 o MEI deve recolher mensalmente o imposto através de uma guia única, o DAS, no seguinte valor:

Simples Nacional

Podem optar pelo Simples Nacional as micro e pequenas empresas de tecnologia que faturam até R$ 4,8 milhões por ano.

Este regime geralmente é vantajoso para as empresas que atuam com comércio e para as prestadoras de serviços que tem despesas relevantes com Folha de Pagamento.

Desde 2018, quando a legislação criou sublimites de faturamento inferiores a R$ 4,8 milhões para fins de recolhimento do ISS e do ICMS, quase sempre é desvantajoso permanecer no Simples Nacional quando a empresa excede estes sublimites, salvo nos casos de empresas que gastam muito com salário e pró-labore.

Um dos atrativos deste regime é o recolhimento unificado de vários tributos numa guia só, o DAS.

A apuração dos tributos no Simples Nacional não tem nada de simples. Com o passar do tempo a legislação, que já nasceu bastante prolixa e difícil de aplicar, foi se tornando mais complexa, em muitos casos mais do que em outros regimes.

Sem dúvida, o Simples Nacional oferece muitas vantagens para as micro e pequenas empresas.

Todavia podem ocorrer situações desvantajosas para os optantes, tais como:

- Gastos tributários que não podem ser recuperados, principalmente no comércio, o que onera suas mercadorias e afeta a competitividade;

- Nas vendas para pessoas jurídicas comerciantes ou industriais, o crédito de ICMS que sua empresa transfere é menor do que as empresas do regime normal de ICMS, fato que pode impactar no seu volume de vendas, tornando sua venda menos atrativa ao comprador.

- Outro fator que pode afetar a competitividade de indústrias de tecnologia optantes pelo Simples Nacional, é que não transferem crédito de IPI.

A tributação no Simples Nacional é progressiva, conforme faixas de faturamento e dividida em 5 anexos, de acordo com as atividades desenvolvidas pela empresa. Para que você não precise fazer o cálculo da carga efetiva com a fórmula:

(RBT12 x Alíquota – PD)/RBT12

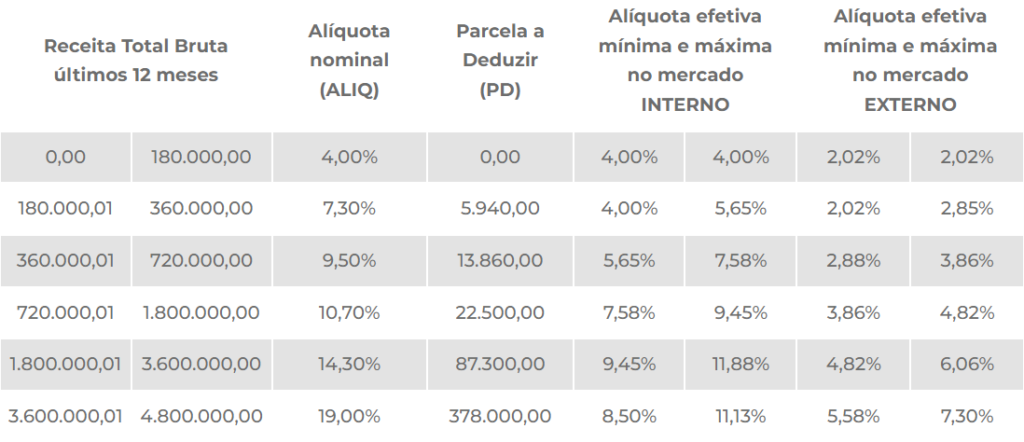

Demonstramos nas tabelas abaixo quais são as alíquotas efetivas em cada faixa de faturamento nos anexos I, III e V:

ANEXO I

Comércio em geral

Para obter a alíquota efetiva final em cada faixa, observe se o seu Estado concede alguma isenção.

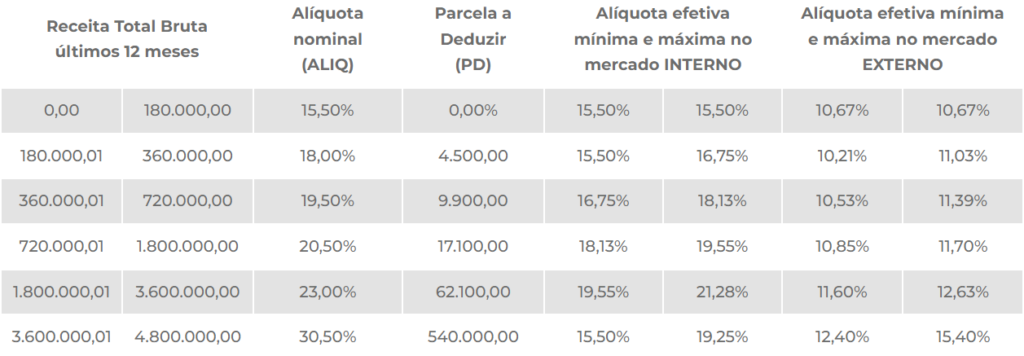

ANEXO III

Para empresas que exercem atividades de serviços comuns, que não requerem e nem se assemelham a profissões regulamentadas ou se forem estas, que tenham “Fator r” superior a 28%.

“Fator r” é o percentual que o somatório das despesas dos últimos 12 meses com (Salários, FGTS, Pro Labore e a parcela da Contribuição Previdenciária Patronal embutida no DAS mensal) representa em relação ao faturamento bruto da empresa dos últimos 12 meses.

Se o “Fator r” resultar maior que 28%, as empresas submetidas ao anexo V podem apurar e recolher o seu imposto do Simples Nacional pelo Anexo III, que tem alíquotas bem menores

ANEXO V

Para empresas que exercem atividades que requerem profissionais regulamentados ou assemelhados e que não atingem o “Fator r” mínimo de 28%.

Lucro Presumido

Nem sempre o Simples Nacional é mais vantajoso para as empresas de tecnologia que faturam até R$ 4,8 milhões/ano.

Quando a ME ou EPP exerce atividades submetidas ao Anexo V e não atinge o Fator r, a carga tributária do Lucro Presumido, em alguns casos, pode ser menor que a do Simples Nacional.

Empresas que no ano anterior faturaram mais de R$ 4,8 milhões estão obrigadas a mudar seu regime de tributação para o Lucro Presumido ou para o Lucro Real, o que for mais vantajoso.

No Lucro Presumido a empresa recolhe vários tributos, em guias específicas para cada tipo, que tem datas de vencimento diferentes.

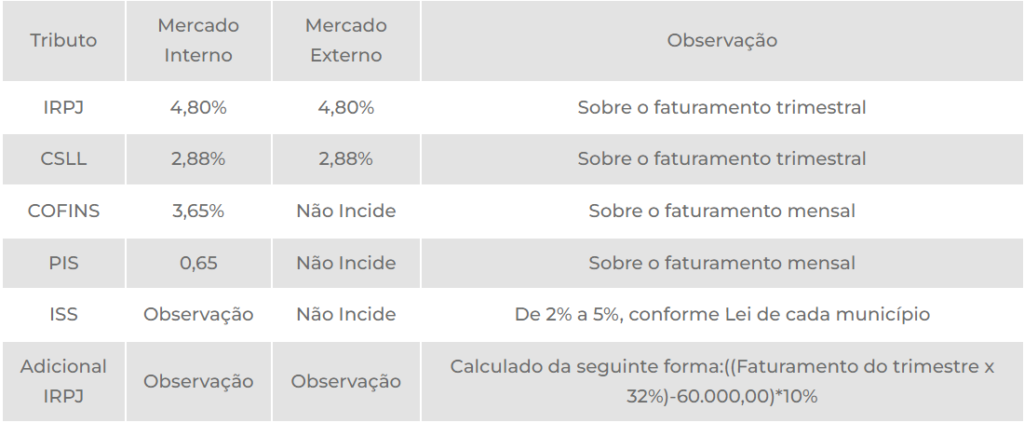

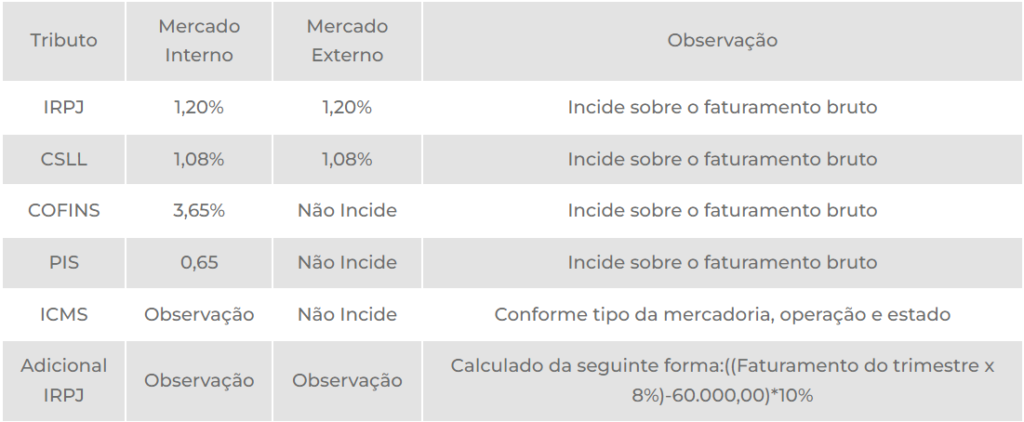

Não vamos discorrer sobre os percentuais de presunção de lucro e alíquotas. De forma mais simples, demonstramos abaixo a carga tributária, ou seja, quanto do seu faturamento fica comprometido com tributos.

SERVIÇOS

COMÉRCIO

Lucro Real

As empresas de Tecnologia de qualquer porte podem adotar o Lucro Real, se um estudo tributário comparativo demonstrar que é mais vantajoso.

Porém, o Lucro Real é obrigatório para todas as empresas, de tecnologia ou não, que tenham faturado no ano anterior mais de R$ 78 milhões.

Os tributos mais comuns no Lucro Real são:

- IRPJ: 15% do lucro contábil, após as devidas adições e exclusões;

- ADICIONAL DE IRPJ: 10% sobre o lucro apurado que exceder R$ 60.000,00;

- CSLL: 9% do lucro tributário apurado;

- PIS e COFINS: Como regra geral, as empresas optantes pelo Lucro Real devem adotar o regime não cumulativo, de 1,65% e 7,6% sobre a receita bruta mensal, com dedução dos créditos de 1,65% e 7,6% sobre os custos e despesas que a lei admite.

Uma das exceções a esta regra são as empresas optantes pelo Lucro Real, que prestam serviços de informática decorrentes das atividades de desenvolvimento de sistemas, o seu licenciamento ou cessão de direito de uso, bem como de análise, programação, instalação, configuração, assessoria, consultoria, suporte técnico e manutenção ou atualização, web design, que ficam submetidas à apuração cumulativa de PIS e COFINS, de 0,65% e 3% sobre a receita bruta mensal.

- ICMS: variável de acordo com legislação estadual;

- ISS: variável de acordo com o município.

São muitas opções de tributação que estão disponíveis para as empresas de tecnologia.

Nem sempre o regime mais simples e fácil de entender/implementar é o mais vantajoso sob o ponto de vista financeiro.

Para decidir qual é o melhor regime tributário para sua empresa, é fundamental contar com o suporte de uma contabilidade especializada.

Marmo Contábil e sua empresa de tecnologia

Diante deste cenário, a boa notícia é que você e a sua empresa podem contar com o suporte e assessoria do time de especialistas da Marmo Contábil.

A Marmo Contábil é uma empresa de Contabilidade na região metropolitana de Curitiba, mas que atende em diversas outras regiões.

Prezamos pela excelência dos serviços prestados e temos propostas customizadas para as necessidades de cada cliente.

Contamos com profissionais especialistas na área, com atendimento personalizado e humanizado, além de soluções aplicadas especialmente para lidar com as burocracias da sua empresa, inclusive as fiscais e contábeis.

Deseja saber mais sobre todos os nossos serviços e como podemos te ajudar?